|

|

今年一季度受人民币汇率贬值及CNH、CNY价差影响,离岸人民币资金池曾出现了增长放缓甚至收缩,离岸银行间拆息一度大幅上升,市场亦出现高息揽存的局面。随着人行降息、降准等措施的相继实施,本月初央行亦推出离岸金融机构可参与境内债券回购的重要措施,相信短期内,离岸人民币流动性将获得较大改善,息率易降难升。长远而言,央行新措施在一定程度上联通了境内外资金市场,为离岸市场增加了新的资金输出管道,对离岸市场流动性将产生根本性而又深远的影响,也将为人民币进入SDR,增强人民币作为国际货币的自由使用性、交易稳定性、投资便利性带来实质性帮助。

2014年香港离岸市场整体资金池稳步增长,人民币存款从年初不到九千亿元,增加至年底超过万亿元规模,为香港离岸市场各项人民币投融资产品和活动提供重要基础。但是今年一季度,香港市场人民币流动性一度增速放缓,有所收缩。人民币存款由2014年底的10036元,连续三个月下降至9520亿元,4月份轻微回升至9552亿元。同时银行间市场拆息CNH Hibor Fixing短期利率出现大幅波动,2月初一周期限利率曾一度大幅升高至7-8%,3月份基本保持在4%以上高位,至5月底仍高于内地市场同档期利率水准。

一、前期流动性变化的主要原因

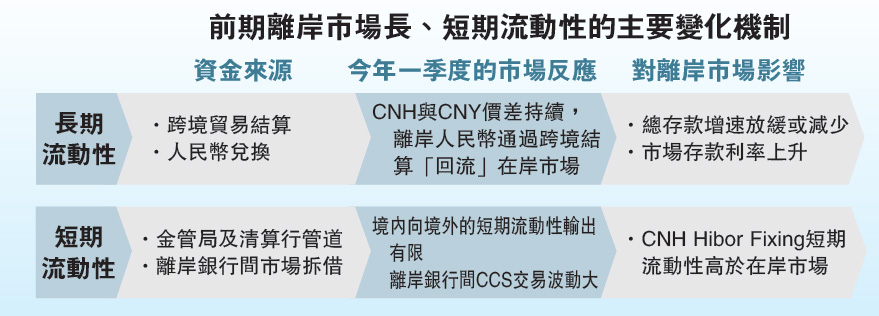

就整体流动性而言,跨境贸易结算项下收付比出现倒挂,人民币由原有的净流出变为净回流。

过去数年内地对外人民币结算收付比基本上保持实付大于实收,人民币处于净流出状态,是境内市场向离岸市场输出人民币资金的重要管道。而今年年初受人民币升值预期消失,甚至贬值预期的影响,CNH贴水CNY持续。这意味?人民币在境内市场所代表的内在价值更高,需求更大,因此出现了部分跨境结算资金于香港结汇,并通过跨境贸易管道回流境内市场的情况。今年一季度境内对境外人民币资金收付比出现倒转,由一直以来的境内对境外实付大于实收,倒转为实付佔比仅为0.83,从离岸市场净回流人民币1565亿元,离岸存款因而增速放缓并减少。

就短期流动性而言,2014年下半年以来香港市场RQFII、沪港通等业务迅速发展,而离岸市场上的短期流动性补充管道和实际可运用的管理工具相对简单,资金供需之间存在一定脱节。虽然近期内地已连续两次下调金融机构存款准备金率,在岸市场的流动性充裕,但由于两地资金市场相对分离,尚未完全建立可行机制令境内资金市场向境外提供短期流动性,央行的降准暂难以直接作用于离岸市场,离岸市场出现了短期资金紧张,资金价格升高的情况。

二、离岸人民币流动性将进一步改善

目前市场条件和政策环境出现了一定转变,离岸人民币流动性紧张的状况有望得到较大缓解,整体息率易降难升。

第一、如前述,人民币汇率是影响离岸人民币资金池的主要因素。以往内地实施降息、降准等宽松政策后,人民币汇率反应明显,离岸市场CNH均出现较大贬值行情,继而带动离岸人民币资金池收缩。而最近降准后CNH承压有限,再考虑到人民币国际化及人民币加入SDR等因素,未来人民币汇率相对稳定,这对离岸整体资金池有较大支持。

第二、利率方面,离岸市场人民币资金需求持续旺盛,虽然离岸市场利率仍会出现超过内地市场的情况,亦可能吸引跨境人民币资金流向境外,有助于境外人民币资金池的扩大。

第三、内地央行近期内推出回购交易的新政,该措施允许境外机构在境内银行间市场,利用持有的内地人民币债券从境内其他金融机构获得流动性,且可以用于境外。此举使境外机构在离岸人民币资金抽紧时,可透过回购抽调境内人民币资金补充境外市场。从输出规模来看,规模最大可与境外机构持有债券量相当。根据金管局公布的资料估计,目前香港银行持有内地债券市场具高流动性的债券馀额,大约为数百亿元人民币,如能尽数使用这些债券进行回购,可以大大缓解离岸市场短期流动性不足的问题。而且,境外机构可以按目前内地隔夜利率平均1.1%、7天利率平均2.2%的“平息”获得人民币流动性,短期融资成本大大下降。

三、对香港市场及人民币国际化的影响正面

充足的人民币离岸市场流动性对提升市场的深度,推动跨境贸易、投资、外汇交易等经济活动至关重要。目前香港离岸市场人民币产品交投十分活跃,RQFII、沪港通、点心债、跨境贷款等多种人民币产品需求旺盛,流动性补充管道的结构性变化将较大程度地缓解离岸市场短期利率大幅波动和跳升带来的不利影响,对香港发展外汇交易、“沪港通”等短期资金需求量较大产品更为有利,巩固香港人民币资产管理中心地位。

对人民币国际化的推动作用而言,随?离岸人民币流动性的进一步改善,在岸市场对离岸市场资金价格的“锚定”作用进一步加强,有利于离岸市场形成更为稳定的人民币债券孳息率曲线和拆息定盘价格,这对人民币加入SDR,满足人民币的自由使用性、交易稳定性、投资便利性带来实质性帮助。

当然,离岸市场整体资金池的扩大仍需要寻求新的通道。除了贸易结算管道以外,资本项目下人民币资金的流出,特别是人民币ODI,内地企业走出去,通过“一带一路”等区域合作战略进行海外投融资活动,有可能成为进一步扩大海外人民币资金池的重要途径。

|

|

新浪微博

新浪微博 QQ空间

QQ空间 人人网

人人网 腾讯微博

腾讯微博 Facebook

Facebook Google+

Google+ Plurk

Plurk Twitter

Twitter Line

Line